최근 주가 상승으로 변액보험 가입자들도 많이 웃을 수 있지만, 이 정도면 또 고민이 시작됩니다. 변액보험을 계속 유지할 것인가, 이번 기회에 해지할 것인가? 최근 주가 상승으로 변액보험 가입자들도 많이 웃을 수 있지만, 이 정도면 또 고민이 시작됩니다. 변액보험을 계속 유지할 것인가, 이번 기회에 해지할 것인가?

.png?type=w800)

변액보험은 펀드에 투자하는 보험상품입니다. 펀드는 개인의 투자 성향에 따라 주식과 채권 펀드로 나눠 가입하는데, 주식 편입 비율이 높을수록 시장 상황에 따른 희비 교차도 커집니다. 그동안 낮은 주가로 원금도 안 되고 마음고생한 경험이 있는 분들은 차제에 해지하고 싶은 마음이 많아집니다. 하지만 막상 해지하려고 하면 주가가 계속 오르는 것 같고, 또 당연히 투자할 만한 대안 상품도 별로 없을 수 있습니다. 변액보험은 펀드에 투자하는 보험상품입니다. 펀드는 개인의 투자 성향에 따라 주식과 채권 펀드로 나눠 가입하는데, 주식 편입 비율이 높을수록 시장 상황에 따른 희비 교차도 커집니다. 그동안 낮은 주가로 원금도 안 되고 마음고생한 경험이 있는 분들은 차제에 해지하고 싶은 마음이 많아집니다. 하지만 막상 해지하려고 하면 주가가 계속 오르는 것 같고, 또 당연히 투자할 만한 대안 상품도 별로 없을 수 있습니다.

이 경우 처음으로 돌아가서 왜 가입했는지를 생각하면 판단하기 쉽습니다. 가입한 목적, 즉 이 돈을 언제, 어떤 용도로 쓸 것인가를 다시 생각해 보면 됩니다. 자녀의 대학 학자금, 자녀 결혼 자금, 나의 노후 자금 등 가입한 목적을 지금 현재 시점에서 다시 생각해 보고 상품의 용도를 결정하는 것이 우선입니다. 또 변액보험보다 더 효과적으로 제 재무목표를 달성할 수 있는 다른 대체상품이 있을지도 생각해봐야 합니다. 즉, 이제 원금 이상이 되었으니 원점에서 다시 자신의 재무목표를 확인하고 그 재무목표 달성을 위해 변액보험이 가장 효과적인지 판단하면 됩니다. 변액 연금이나 변액 유니버설 보험 모두 연금으로 받을 수 있습니다. 10년 이상 유지하면 비과세이고 세금이 없어요. 중도인출도 가능하고 추가납입도 가능합니다. 펀드 투입 비율도 공격적으로 주식형 펀드를 100%까지 설정할 수 있다는 점도 마찬가지입니다. 이 경우 처음으로 돌아가서 왜 가입했는지를 생각하면 판단하기 쉽습니다. 가입한 목적, 즉 이 돈을 언제, 어떤 용도로 쓸 것인가를 다시 생각해 보면 됩니다. 자녀의 대학 학자금, 자녀 결혼 자금, 나의 노후 자금 등 가입한 목적을 지금 현재 시점에서 다시 생각해 보고 상품의 용도를 결정하는 것이 우선입니다. 또 변액보험보다 더 효과적으로 제 재무목표를 달성할 수 있는 다른 대체상품이 있을지도 생각해봐야 합니다. 즉, 이제 원금 이상이 되었으니 원점에서 다시 자신의 재무목표를 확인하고 그 재무목표 달성을 위해 변액보험이 가장 효과적인지 판단하면 됩니다. 변액 연금이나 변액 유니버설 보험 모두 연금으로 받을 수 있습니다. 10년 이상 유지하면 비과세이고 세금이 없어요. 중도인출도 가능하고 추가납입도 가능합니다. 펀드 투입 비율도 공격적으로 주식형 펀드를 100%까지 설정할 수 있다는 점도 마찬가지입니다.

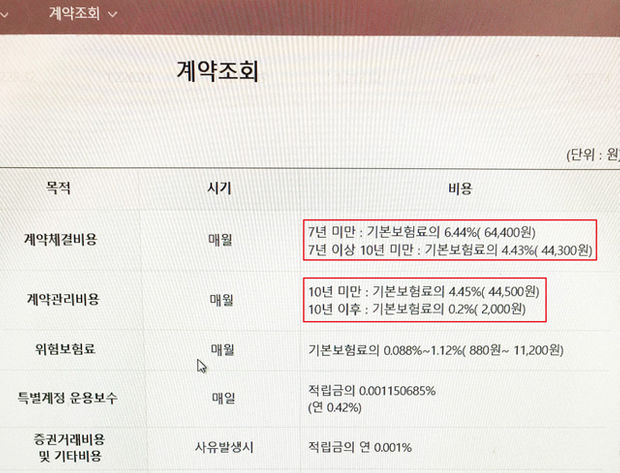

변액보험은 평생 비과세로 펀드에 투자 가능한 투자통장으로 활용하면서 제가 돈이 필요하면 중도인출해서 쓰고, 돈이 생기면 추가 납입하고, 나중에는 남아있는 적금으로 연금을 받을 수 있습니다. 지금은 저금리 시대입니다. 또한 세금 부담이 늘어나는 시대입니다. 투자가 늘어나야 하고 비과세 통장을 손에 넣을 때입니다. 변액보험이 다시 부상하는 이유입니다. 유의할 점은 가입 상품이 변액유니버셜보험이냐, 변액연금이냐에 따라 사업비 부분이 달라진다는 점입니다. 변액 유니버설 보험은 납입 기간이 전기납(보험 기간중 계속 납입)하는 상품입니다. 대개 의무납입기간인 12년 납입을 납입기간으로 알고 있는데, 다릅니다. 이는 의무적으로 납입해야 하는 기간을 말하는 것으로, 이 기간이 끝나면 자유납입이 시작됩니다. 변액보험은 평생 비과세로 펀드에 투자 가능한 투자통장으로 활용하면서 제가 돈이 필요하면 중도인출해서 쓰고, 돈이 생기면 추가 납입하고, 나중에는 남아있는 적금으로 연금을 받을 수 있습니다. 지금은 저금리 시대입니다. 또한 세금 부담이 늘어나는 시대입니다. 투자가 늘어나야 하고 비과세 통장을 손에 넣을 때입니다. 변액보험이 다시 부상하는 이유입니다. 유의할 점은 가입 상품이 변액유니버셜보험이냐, 변액연금이냐에 따라 사업비 부분이 달라진다는 점입니다. 변액 유니버설 보험은 납입 기간이 전기납(보험 기간중 계속 납입)하는 상품입니다. 대개 의무납입기간인 12년 납입을 납입기간으로 알고 있는데, 다릅니다. 이는 의무적으로 납입해야 하는 기간을 말하는 것으로, 이 기간이 끝나면 자유납입이 시작됩니다.

변액 유니버설 보험 상품 설명서 변액 유니버설 보험 상품 설명서

자유 납입이라는 것은 자유롭게라도 납입은 하라는 의미로, 그 기간 중에 월별 공제액이 빠지게 됩니다. 해지환급금에서 해당 월의 위험보험료(예: 기본사망보험금이 조금은 다 들어있는데 그에 해당하는 보험료를 말합니다.)와 부가보험료를 월 대체공제액으로 인출하여 납입하게 됩니다. 자유 납입이라는 것은 자유롭게라도 납입은 하라는 의미로, 그 기간 중에 월별 공제액이 빠지게 됩니다. 해지환급금에서 해당 월의 위험보험료(예: 기본사망보험금이 조금은 다 들어있는데 그에 해당하는 보험료를 말합니다.)와 부가보험료를 월 대체공제액으로 인출하여 납입하게 됩니다.

변액 유니버설 보험 상품 설명서 변액 유니버설 보험 상품 설명서

한편, 변액 연금은 납입 기간이 정해져 있습니다. 그 때문에, 납입이 완료되면, 최저한의 사업비(유지비등)만 납입하면 됩니다. 한편, 변액 연금은 납입 기간이 정해져 있습니다. 그 때문에, 납입이 완료되면, 최저한의 사업비(유지비등)만 납입하면 됩니다.

변액 연금 상품 설명서 변액 연금 상품 설명서

변액유니버셜보험은 평생투자통장으로 활용하는 기능을 중심으로 하고 있어 연금으로 전환하지 않아도 됩니다. 연금으로 전환하면 공시이율, 즉 연금 지급 시점의 금리를 적용해 연금액을 지급합니다. 그래서 투자통장으로 활용하는 사람들에게 적합합니다. 한편, 변액 연금은 연금을 목적으로 하고 있습니다. 납입 기간을 정해 놓고 65세든 70세든 연금으로 수령해야 합니다. 변액 연금은 연금 상품으로 언제 한번은 반드시 연금을 선택해야 합니다. 연금 지급 시 연금 지급 시점의 금리를 적용해 연금을 지급하는 상품이 주류인데, 일부 보험사는 연금 수령 시에도 펀드에 계속 투자하면서 연금을 수령할 수 있도록 투자를 극대화한 경우도 있습니다. 변액유니버셜보험은 평생투자통장으로 활용하는 기능을 중심으로 하고 있어 연금으로 전환하지 않아도 됩니다. 연금으로 전환하면 공시이율, 즉 연금 지급 시점의 금리를 적용해 연금액을 지급합니다. 그래서 투자통장으로 활용하는 사람들에게 적합합니다. 한편, 변액 연금은 연금을 목적으로 하고 있습니다. 납입 기간을 정해 놓고 65세든 70세든 연금으로 수령해야 합니다. 변액 연금은 연금 상품으로 언제 한번은 반드시 연금을 선택해야 합니다. 연금 지급 시 연금 지급 시점의 금리를 적용해 연금을 지급하는 상품이 주류인데, 일부 보험사는 연금 수령 시에도 펀드에 계속 투자하면서 연금을 수령할 수 있도록 투자를 극대화한 경우도 있습니다.

과거 변액보험이 미운 오리 새끼가 되었지만, 지금은 백조로 화려하게 비상하고 있습니다. 하지만 주가는 모릅니다. 이러다간 다시 못생긴 오리로 돌아갈지도 모릅니다. 하지만 향후 금리 추이, 과세 추이, 평균 수명 등 여러 변수를 감안할 때 이런 상품 하나 정도는 꼭 필요하다고 생각합니다. 꼭 필요한 마인드는 변액보험이 백조였다가 다시 못생긴 오리 새끼가 된다 해도 언젠가는 다시 백조가 될 수 있다는 믿음입니다. 과거 변액보험이 미운 오리 새끼가 되었지만, 지금은 백조로 화려하게 비상하고 있습니다. 하지만 주가는 모릅니다. 이러다간 다시 못생긴 오리로 돌아갈지도 모릅니다. 하지만 향후 금리 추이, 과세 추이, 평균 수명 등 여러 변수를 감안할 때 이런 상품 하나 정도는 꼭 필요하다고 생각합니다. 꼭 필요한 마인드는 변액보험이 백조였다가 다시 못생긴 오리 새끼가 된다 해도 언젠가는 다시 백조가 될 수 있다는 믿음입니다.